短期缺货涨价背景下,被动器件迎来新投资机会 |

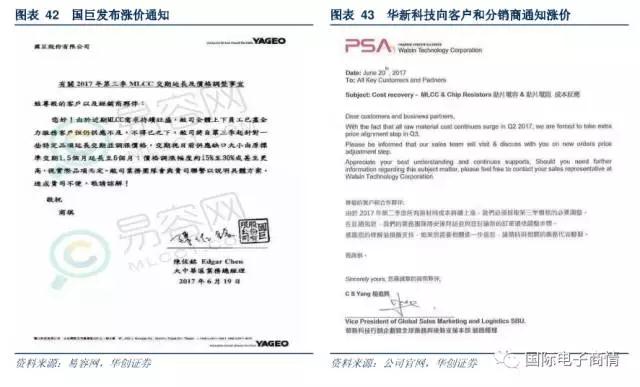

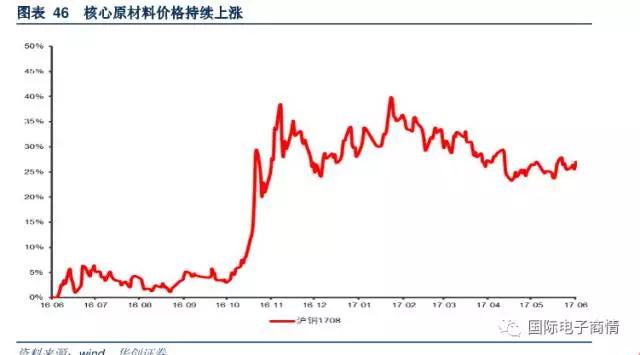

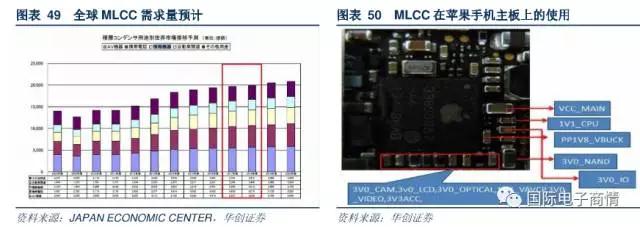

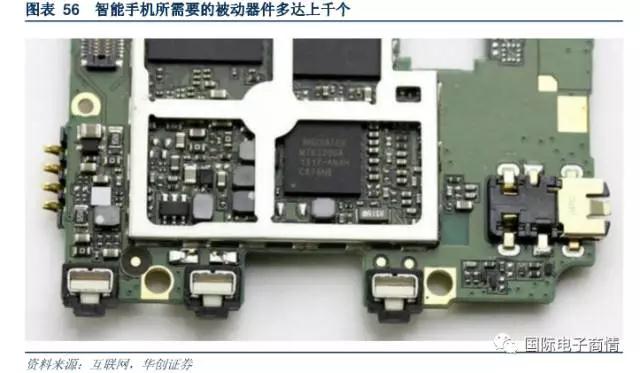

4月苹果 MLCC 及 R-Chip 产品供应商、全球第一大电阻生产商和全球第三大被动原件电源适配器制造商台湾国巨向代理商和客户发函宣布晶片电阻 R-CHIP 和晶片电容 MLCC 价格向上调整 10%。 6 月国巨发布年内第二波涨价通知,第三季起 MLCC 涨价 15%-30%,交货周期延迟 1.5 到 6 个月。其他厂商也纷纷响应,台湾 MLCC、 R-CHIP 大型制造商华新科技向客户和分销商通知由于 2017 年第二季度所有原材料价格上涨,将调整第三季度合约价格。 (一)核心材料成本提升,龙头企业提升价格进行成本转移(12V电源适配器) 被动器件原材料受到大宗商品复苏周期影响,自从 2016Q2 季度以来价格普遍上升,增加了被动器件厂商的生产成本。分析各大被动器件的原材料来看,铜、银、镍等金属是核心的原材料,占据成本约为 60%。 MLCC 核心的原材料包括陶瓷粉体材料、内部电极材料(主要是镍内浆)以及外部电极材料(主要是铜浆)三部分。因 MLCC 技术广泛使用的 BME(贱金属电极)具有成本低、性能优的特点,得到迅速发展。到目前为止,BME MLCC 已经占到全部 MLCC 的 90%以上。 BME MLCC 所使用的内部电极材料为镍,外部电极材料为铜。 因国内 BME MLCC 的电极技术发展滞后,内部电极材料和外部电极材料基本依赖进口。特别是高端的大容量MLCC 所采用的镍浆和铜浆因其技术难度大,长期被国外垄断。随着 MLCC 容量的不断提高,镍电极浆料在MLCC 原材料成本中的比重越来越高并成为第一大原材料。目前主要的浆料厂家有日本昭荣、住友、则武等。  MLCI 片式电感采用贵金属浆料(银浆)作为主要材料,银浆(内电极银浆和外电极银浆)市场总量约 350 吨/年,总值约为 22 亿元。目前主要的 MLCI 银浆厂家有美国杜邦、贺利氏、日本昭荣等,其中内电极银浆因其更高的技术要求仍绝大部分依赖进口,国内厂家仅在外电极浆料方面取得一定的市场份额。 片式电阻浆料由电阻浆(钌浆)、导电浆(银钯浆)、银浆、玻璃浆等构成,其中电阻浆(钌浆)为高度垄断的状态,目前只有住友、杜邦、田中贵金属等少数几家公司生产。电阻浆料市场总量约为 25 亿元左右,其中导电浆(银钯浆)和银浆、玻璃浆均有国产化,电阻浆(钌浆)因其技术要求高,开发成本高的特点,目前国内尚没有进行产业化生产。 从去年下半年开始,铜线、锡、铁帽、组分棒、油漆以及包装纸箱等产品出现不同程度的涨幅,原材料价格的上涨,导致利润空间被进一步挤压,龙头企业开始提价向下转移成本,主导了第一波由于材料成本上升进行的大规模涨价活动。 (二)供给端下国外厂商开启产品结构升级,中低产品供给出现缺口 全球主要 MLCC 主要生产厂家有美国基美、日本村田、京瓷、丸和、 TDK、韩国三星机电、台湾国巨、华新科、禾伸堂、信昌;大陆有名的则是宇阳、风华高科、三环、火炬电子。从全球市场占有率来看,村田与三星电机合计占据市场 52%份额。 回顾过去几年发展史,三星电机为了取得高份额采取了大规模扩大产能的策略,导致市场出现了 MLCC 价格持续下滑危机并且也造成了产品良率低下等问题。 2016 年以来公司率行转变经营策略,收缩产能重视产品质量延长交货期限。日本厂商方面, 2016 年第一季度日本元器件大厂 TDK 宣布面向旗下大型一级代理商发布了硬性取消部分未交订单的通知,涵盖约 360 多个产品型号,涉及 7 亿只代理商订单。除此之外, TDK 还要求客户另寻供应商。日韩 MLCC 厂商开始调整策略,产能逐步转向车用、工业类小型化的高容、高规产品以及 RF 组件。升级产品结构同时逐步放弃中低端市场转向汽车电子与工控等市场,造成中低端被动器件供给上的缺口。  (三)需求端看下游品牌厂商迎来产品创新周期,缺货预期下提前备货引发市场热情 受益智能手机市场持续创新,一部普通 4G 手机需要 300-400 颗 MLCC, iPhone7 用量更达到 700 颗,且多为小尺寸,而今年恰逢消费电子创新周期年,下一代苹果手机的巨大创新引发全体智能机行业创新热潮,扩大了对于被动器件的需求。日电贸指出 iPhone8 的备货期至少半年起,且数量极为庞大至少上亿支,由于 MLCC 新增产能有限并且日本厂商只针对车用器件扩充产能,苹果的备货潮或将导致供需缺口扩大。在汽车电子方面,需求同样持续火热。 汽车智能化带动汽车电子需求强劲,据了解由于汽车用被动组件平均每台高达 5000 颗,日系厂商 TDK、太阳诱电及村田等自去年开始逐渐停产大尺寸中高容 X5R(X7R)MLCC,将产能转向小尺寸、车规等高容 MLCC,三大日商亦从去年下半年开始陆续释单约 10%。 供应紧张、需求旺盛下造成下游市场的进一步缺货预期,下游手机厂商纷纷提前进行备货,这就更加加剧了市场的紧张。下半年各大智能手机品牌也将启动备货周期,预计供需缺口延续。  (四)缺货涨价有望延续 日本与韩国选择放弃中低端产品市场,转移订单给台湾企业,台企的 MLCC 厂商较先受益此次涨价潮。从产业链了解到的信息表明台湾 MLCC 大厂国巨产线稼动率超过 90%,供应处于小幅度吃紧阶段;华新科也表示 MLCC 产能处于高负载。而此次的供需缺口有望延续至年底,从台湾厂商资本开支来看目前扩产意愿强烈,纷纷在越南等地开设新的工厂,而受制于上游原材料的紧缺缺期内产能释放有限,所以短时期内供需的缺口仍然存在。  四:长期多重机遇下,国内被动元器件厂商加速布局有望迎来关键发展机会 (一)国内下游产品市场广阔,核心智能手机品牌引来崛起 IDC 报告称,全球智能手机厂商在 2016 年第四季度出货量达 428.5 万台,比上一季度的 4.07 亿台增长 6.9% 。2016年全年,全球智能手机市场总共出货了 14.7 亿台,是历史较高的出货量,但相比 2015 年的 14.3 亿台仅增长了 2.65%。Counterpoint 针对全球手机市场的较新调研显示,中国智能机市场 2016 年出货量达到了 4.65 亿台,为全球智能机出货量大约贡献了 1/3,相比较去年中国品牌 YOY 环比增长 6%。  对比 2016Q1 与 2017Q1,国内手机品牌出货量与市场份额均实现了提升,华为出货量约为 3400 万部全球市占率达到 9%, OPPO 与 vivo 紧随其后。国内智能机广阔的市场为被动器件厂商提供了良好的市场发展机会,巨大的手机出货量背后为国内被动器件产品实现国产替代化提供了机遇。  (二)消费电子开启创新周期,带动被动器件量价提升机遇 消费电子迈入存量市场中,创新成为推动产业升级的关键所在。从苹果手机的创新来看,今年苹果将带来新一代的,创新产品苹果 8,这也是今年消费电子的热点之一。但从苹果 8 备货来看,所需要的被动器件尤其是 MLCC 就提高了一倍。而苹果手机新引入的无线充电等功能,也将增加对于线圈电感的需求。新的手机功能开发势必将扩大对于被动器件的需求量,而创新也将是未来消费电子的主旋律,正在扩散到国内的手机品牌。 多频段增加了被动器件使用量:苹果和三星的历代旗舰手机,其被动元件的数量都超过 1000 个。而红米手机为了追求极限的性价比,一般只能达到 600 个左右。支持较多频段的手机,其被动元件往往使用较多。一般市面上的旗舰机型,一般都会考虑配备 NFC 模块,并且支持较多频段。如 iPhone6 较高支持高达 20 个 LTE 频段,扩大了对于被动器件的需求量。  无线充电技术使用:无线充电领域主要由 WPC 和 AirFuel 两大联盟组成。 WPC 所主推的 Qi 标准,采用的原理是电磁感应技术,电流通过线圈,线圈产生磁场,对附近线圈产生感应电动势,从而产生电流。这就要求手机和充电器需要对齐贴近,否则耦合度低,无法充电。 AirFuel 是由 PMA 和 A4WP 合并,标准由原来的 A4WP 制定而来,主推电磁共振技术。其技术原理是基于谐振器件(电感和电容)发送端能量遇到共振频率相同的接收端,由共振效应进行电能传输。电磁共振对于充电距离更加的灵活,而且可以同时给多台充电,但其共振频率为 6.78MHz,与NFC/RFID 的频率会产生干扰。 随着苹果加入 WPC,无线充电市场将迎来发展机遇,而国内各大手机厂商可能会争相效仿。但无论哪种无线充电技术,谐振器件(电感和电容),整流,稳压,射频( RF)组件等被动器件都是必不可少的,因此随着充电技术的变革,被动器件的需求也将大幅增长。 消费电子轻薄化要求现有的被动器件在做的足够小的基础上发挥较大的效用,高技术门槛创造了产品提价的空间。为了实现手机的超薄化设计,迎合消费者的需求,被动器件需要从高规格转向低规格设计,也需要性能的进一步提升, 技术创新为企业提升产品价值提供了契机。产品创新升级驱动下,能带来更高毛利率水平,同时也是企业进入核心大客户的保障。  (三)一般性市场被让出,国内供应链迎来关键机会 整体上看,中国大陆作为重要的消费电子产品生产基地,需要有自身强大的供应链体系作为支撑。今年以来,国内各个手机厂商面临供应链掣肘的问题屡见不鲜,客观上说明国内的供应链还不强,还有很大的成长空间。 从国内被动器件厂商供给来看,当前主要布局在低端市场,产品具备高性价比;中高端市场也在努力研发,与国外厂商技术差距逐步缩小,具备打入国内品牌手机产业链的基础。 日韩、台湾、中国大陆三层竞争结构逐步形成,中低端及一般性市场被日韩企业让出,台湾企业扩产进度相对保守,国内企业产能加速释放, 结合国内企业创新带来的需求释放,大陆供应链将迎来一波关键成长机会。 文章转载自网络,如有侵权,请联系删除。 |

| | 发布时间:2018.03.03 来源:电源适配器厂家 |

| 上一个:被动器件下游市场变革带动适配器行业成长 | 下一个:电源适配器功率集成电路基础知识 |

东莞市玖琪实业有限公司专业生产:电源适配器、充电器、LED驱动电源、车载充电器、开关电源等....